Imposto de Renda (IRPF) 2021: Prazos de entrega, restituição e novas regras.

Índice

A Receita Federal divulgou nesta quarta-feira (24/02/2021) os prazos e regras para a Declaração de Imposto de Renda 2021, ano-base 2020.

Com prazo de 1o. de março até 30 de abril (até às 23h59, horário de Brasília), as novas regras incluem diversas mudanças que podem impactar um grande número de pessoas, como por exemplo, a exigência de declaração por aqueles que receberam o Auxílio Emergencial.

Este ano, a Receita espera receber mais de 32,6 milhões, e ao contrário de 2020, não haverá prorrogação do prazo de restituição em função da pandemia do Coronavírus. Aqueles que não conseguirem cumprir o prazo, deverão pagar uma multa de 1% sobre o imposto devido, com valor mínimo de R$ 165,74 e máximo de 20% do imposto devido.

Para esclarecer essas e outras regras da Declaração de Imposto de Renda 2021, o blog FoxManager preparou um artigo que irá detalhar prazos, regras e as mudanças que ocorreram.

Programa para declaração de Imposto de Renda

Os programas para a Declaração de Imposto de Renda já estão disponíveis, para Windows, MacOS, Linux, Solaris.

É possível também baixar o aplicativo para o celular, estando disponível para Android e iOS, nas respectivas lojas de aplicativos.

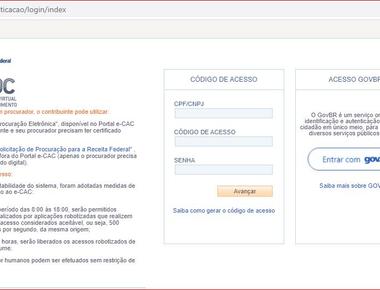

Para aqueles que preferirem, é possível fazer a declaração também de forma online no portal e-Cac, na página Meu Imposto de Renda.

Para o contribuinte que utiliza os sistemas operacionais Windows, Linux e Mac, a Máquina Virtual Java (JVM) está embutida na aplicação, não sendo necessária a instalação prévia de versões específicas da máquina virtual Java.

No entanto, aqueles que optarem por utilizar a versão ZIP do instalador precisarão ter instalada a máquina virtual Java (JVM) OpenJDK 11.

Prazo para entrega do IRPF 2021

Conforme já informamos aqui, o prazo para entrega da Declaração do Imposto de Renda Pessoa Física 2021 vai de 1º de março até as 23h59 do dia 30 de abril, pelo horário de Brasília. Isso dá ao contribuinte o prazo de 60 dias para realizar a declaração e enviá-la à Receita Federal.

Nesse sentido, é importante atentar que os últimos dias são sempre mais corridos e com maior volume de declarações. Inconsistências no sistema podem levar ao atraso na declaração e levar à multas. Além disso, os primeiros a realizar a declaração têm prioridade no calendário de restituição.

Obrigatoriedade de Declaração

A Instrução Normativa RFB nº 2010 - 24/02/2021 indica quem ‘é obrigado a declarar o Imposto de Renda 2021.

De acordo com a Instrução Normativa RFB nº 2010 - 24/02/2021, estão obrigados a entregar a declaração de Imposto de Renda aqueles que se enquadram nas regras abaixo.

Art. 2º Está obrigada a apresentar a Declaração de Ajuste Anual referente ao exercício de 2021 a pessoa física residente no Brasil que, no ano calendário de 2020:

I - recebeu rendimentos tributáveis, sujeitos ao ajuste na declaração, cuja soma foi superior a R$ 28.559,70;

II - recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, cuja soma foi superior a R$ 40.000,00;

III - obteve, em qualquer mês, ganho de capital na alienação de bens ou direitos sujeito à incidência do Imposto, ou realizou opera�ções em bolsas de valores, de mercadorias, de futuros e assemelhadas;

IV - relativamente à atividade rural:

a) obteve receita bruta em valor superior a R$ 142.798,50; ou

b) pretenda compensar, no ano-calendário de 2020 ou posteriores, prejuízos de anos-calendário anteriores ou do próprio ano-calendário de 2020;

V - teve, em 31 de dezembro, a posse ou a propriedade de bens ou direitos, inclusive terra nua, de valor total superior a R$ 300.000,00;

VI - passou à condição de residente no Brasil em qualquer mês e nessa condição encontrava-se em 31 de dezembro;

VII - optou pela isenção do Imposto sobre a Renda incidente sobre o ganho de capital auferido na venda de imóveis residenciais cujo produto da venda seja aplicado na aquisição de imóveis residenciais localizados no País, no prazo de 180 dias, contado da celebração do contrato de venda, nos termos do art. 39 da Lei nº 11.196, de 21 de novembro de 2005; ou

VIII - recebeu auxílio emergencial para enfrentamento da emergência de saúde pública de importância internacional decorrente da doença causada pelo Coronavírus identificado em 2019 (Covid-19), em qualquer valor, e outros rendimentos tributáveis em valor anual superior a R$ 22.847,76 (vinte e dois mil, oitocentos e quarenta e sete reais e setenta e seis centavos).

Para 2021, a novidade diz respeito aos valores recebidos a título de Auxílio Emergencial (Lei nº 13.982, de 2020) e ainda, do Auxílio Emergencial Residual (Medida Provisória nº 1.000, de 2020) são considerados rendimentos tributáveis e devem ser declarados.

O contribuinte que tenha tido rendimentos tributáveis em valor superior a R$ 22.847,76 no ano-calendário 2020, deverá devolver os valores recebidos do Auxílio Emergencial, não só pelo contribuinte como também por seus dependentes, de acordo com o que estabelece o § 2º-B do art. 2º da Lei nº 13.982, de 2020.

Declaração Pré-preenchida: declaração do futuro

Até o ano passado, 2020, a declaração pré-preenchida estava disponível somente para aqueles contribuintes que possuíam certificado digital.

No entanto, neste ano com a lei Lei 14.063/2020 e Decreto 10.543/2020, houve ampliação das condições para declaração, permitindo agora que contribuintes com conta gov.br se beneficiem desta facilidade.

Nessa modalidade, o contribuinte inicia a declaração com diversas informações já preenchidas, que foram fornecidas à Receita Federal por outros meios.

É necessário somente confirmar as informações e, eventualmente, corrigir ou adicionar dados. Os dados que podem vir preenchidos incluem:

• Declaração do Imposto sobre a Renda Retido na Fonte (DIRF)

• Declaração de Informações sobre atividades Imobiliárias (DIMOB);

• Declaração de Serviços Médicos (DMED).

Quanto às informações de dependentes é necessário fazer uma autorização ou procuração do dependente. Isso pode ser feito de duas formas:

- com certificado digital. No e-CAC, acesse o serviço Senhas e Procurações e preencha o formulário Cadastrar Procuração;

- gerada no site da Receita Federal, no serviço “Procuração para acesso ao e-CAC” e passará a ter validade após entrega dos documentos na RFB para conferência e aprovação.

Vale lembrar, que esta funcionalidade está disponível somente através do serviço Meu Imposto de Renda, quando acessado pelo e-CAC. Porém é possível recuperar as informações no e-CAC, salvar na nuvem e continuar nos outros meios de preenchimento.

Espólio - Sobrepartilha

A partir da Declaração de 2021 é possível enviar a informação de sobrepartilha sem que haja a necessidade de retificar a Final de Espólio da Partilha enviada anteriormente.

Para isso, é necessário que na Ficha de Espólio seja assinalada a opção que indica que se trata de uma Sobrepartilha.

Isentos da declaração e do pagamento do IRPF

Condições patológicas eximem o contribuinte de pagamento, mas não da Declaração do Imposto de Renda.

Atualmente é possível que o contribuinte seja isento do pagamento do Imposto de Renda, no entanto a declaração do IR ainda deve ser feita.

A Receita Federal possui uma lista de doenças cujos portadores podem ser isentos do pagamento do Imposto de Renda.

As condições para usufruir da isenção são válidas desde que a pessoa se enquadre SIMULTANEAMENTE nas seguintes situações, de acordo com a Lei nº 7.713/88:

Além dos que tiveram rendimento abaixo de R$ 28.559,70, estão isentos de cobrança os portadores das seguintes doenças ou condições patológicas:

- Aids;

- Alienação mental;

- Cardiopatia grave;

- Cegueira (inclusive monocular);

- Contaminação por radiação;

- Doença de Paget em estados avançados (osteíte deformante);

- Doença de Parkinson;

- Esclerose múltipla;

- Espondiloartrose anquilosante;

- Fibrose cística (mucoviscidose);

- Hanseníase;

- Nefropatia grave;

- Hepatopatia grave;

- Neoplasia maligna;

- Paralisia irreversível e incapacitante;

- Tuberculose ativa.

É importante salientar que, para que você se torne de fato isento do pagamento, é necessário passar pelos procedimentos de análise, comprovação e apresentação de documentos na Receita Federal.

Dedução do imposto devido na declaração

A dedução irá variar de acordo com o modelo de declaração adotado: o simplificado ou completo. São exemplos do que pode ser deduzido:

- Dependentes: Pais, filhos, enteados e companheiros, podem ser adicionados como dependentes, gerando dedução de R$ 2.275,08 por dependente;

- Pensão Alimentícia: dedutível quando for estabelecido em decisão judicial ou acordo extrajudicial;

- Educação: despesas com educação do contribuinte ou seus dependentes com um limite de R$ 3.561,50 por pessoa;

- Saúde: consultas, planos de saúde, internações, psicólogos, dentistas, entre outros, podem ser deduzidos integralmente do imposto de renda, sejam do declarante ou do dependente. Vale lembrar que estes pagamentos devem estar comprovados com nota fiscal;

- Previdência Social ou Privada: dedução de todo o valor pago ao INSS em folha ou de forma autônoma.

Como declarar investimentos no imposto de renda?

Declaração de investimentos: Criptomoedas ganham três tipos para informação destes ativos.

Por possuírem diversas modalidades, é importante entender como declarar cada investimento, pois cada um deve ser discriminado em campos próprios, devendo ser informados Bens e Direitos da Declaração, cada um com seu código específico.

A novidade este ano diz respeito aos códigos para a declaração de criptoativos. Foram criadas na Ficha de Bens e Direitos três tipos para a informação destes ativos:

- 81 - Criptoativo Bitcoin – BTC;

- 82 - Outros criptoativos, do tipo moeda digital = Conhecidos como altcoins entre elas Ether (ETH), XRP (Ripple), Bitcoin Cash (BCH), Tether (USDT), Chainlink (LINK), Litecoin (LTC);

- 89 – Demais criptoativos = Criptoativos não considerados criptomoedas (payment tokens), mas classificados como security tokens ou utility tokens.

Declaração Completa ou Simplificada

Atualmente o próprio programa de preenchimento da declaração mostra ao contribuinte qual é a opção tributária mais vantajosa, se o modelo simplificado ou o completo.

No modelo simplificado, o desconto padrão é de 20%, com um limite de R$ 16.754,34.

O modelo completo, por sua vez, permite que as deduções legais sejam utilizadas para reduzir o valor do imposto a pagar ou aumentar a restituição.

Caso reste dúvidas, preencha todas as informações requeridas, ao final, o programa informará a você qual é a opção mais vantajosa para você.

Outras novidades

Nova página Meu Imposto de Renda conta com interface mais amigável.

Além das mudanças nas regras que mencionamos aqui, o Imposto de Renda 2021 apresenta outras novidades. Veja quais são:

- Possibilidade de informar ganhos líquidos em Renda Variável com Ações à Vista e com Fundos de Investimento Imobiliário (FII);

- Versão do app acessando novo aplicativo do Carnê-leão;

- Versão do e-CAC, permitindo acesso com conta gov.br (além de código de acesso e certificado digital);

- Aplicação nova, online, que substitui o PGD Carnê-leão e o app Carnê-leão;

- Acesso ao aplicativo através do Meu Imposto de Renda (e-CAC ou app);

- Página do Imposto de Renda remodelada para facilitar o acesso aos principais serviços;

- Página adequada ao padrão do Governo Federal;

- Priorização da visualização por dispositivos móveis;

- Linguagem simplificada para o cidadão.

Calendário da restituição do IRPF 2021

O calendário da Restituição do Imposto de Renda de 2021 segue as mesmas datas do ano passado (2020).

As datas para a restituição este ano irão continuar as mesmas que foram praticadas no ano passado. Dessa forma, as datas serão as seguintes:

- 1º lote: 31 de maio de 2021;

- 2º lote: 30 de junho de 2021;

- 3º lote: 30 de julho de 2021;

- 4º lote: 31 de agosto de 2021;

- 5º lote: 30 de setembro de 2021

Geralmente nos primeiros lotes são restituídos idosos, pessoas com deficiência e professores. No entanto, vale lembrar que quanto antes você fizer a declaração, mais rápido você será restituído, se for o seu caso.

E aí, gostou das informações? O blog FoxManager disponibiliza artigos relacionados a finanças, contabilidade, empreendedorismo e muito mais para você! Acesse nossa página e fique sempre por dentro de conteúdos exclusivos.

Artigos relacionados

© 2025, Todos os direitos reservados.

Termos de uso - Política de Privacidade

FoxManager

Seja um parceiro